全球锡矿资源及钻探现状解读 缅甸锡矿进口及政策展望

- 作者:

- 发布时间: 2021-11-05

- 来源:互联网

- 浏览量:596

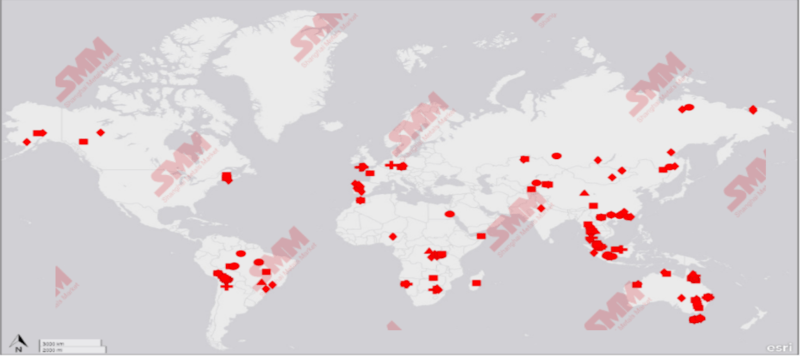

全球锡矿资源分布图

目前,全球从事锡矿资源勘查开发利用的国家(地区)有70多个,全球现有锡矿山为218座,其中资源量大于1万吨的矿山有61座,资源量大于10万吨的有16座。

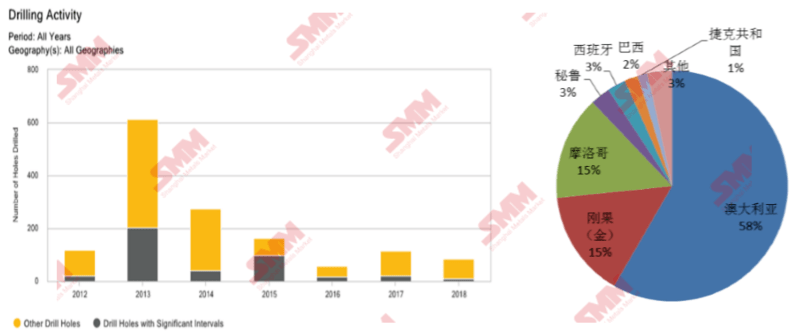

锡矿全球钻探活动

全球锡矿资源

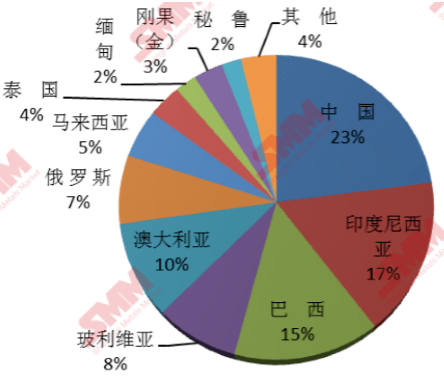

世界锡资源较为丰富,据美国地调局估计,2017年世界锡矿储量为480亿吨。分布比较集中,中国、印度尼西亚、巴西、玻利维亚、澳大利亚、俄罗斯的储量居世界前六位,储量合计384亿吨,约占世界总储量的80%。

世界锡矿

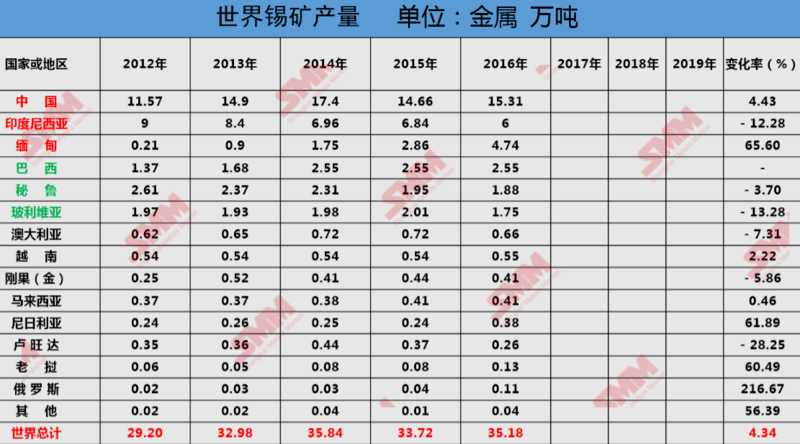

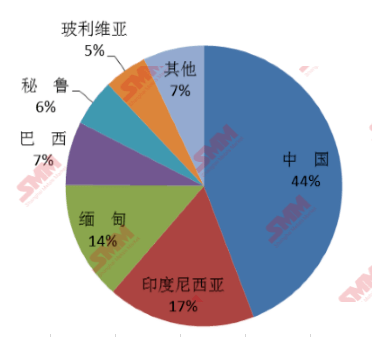

世界矿山锡生产国主要有中国(44%)、印度尼西亚(17%)、缅甸(13%)、巴西(7%)、秘鲁(5%)和玻利维亚(5%)等,2016年以上六国的锡矿山产量占世界总产量的91.6% ,集中度较高。

中国:是世界第一大锡矿生产国,自1993年以来锡精矿产量一直居世界第一,矿山产量占当年世界矿山产量的43.5%。

印度尼西亚:是世界第二大锡矿生产国和精炼锡生产国。现在印度尼西亚所有锡的产量主要来自两家公司——天马(Timah)公司和科巴(Koba)公司。其中,天马公司为世界第二大锡生产公司。

印度尼西亚锡资源储量在2016年底是80万吨,按照目前的开采进度只能维持12年左右的供应。近年印度尼西亚由于锡矿资源品位下降叠加矿山企业被迫转入水下开采,开采成本提升,锡矿产量大幅度降低。2011年,锡矿产量在10万吨左右,从2012年起产量明显下降,2015年跌幅达24%,降至6.8万吨,2017年6.0万吨。

印度尼西亚政府全面禁止未经加工的金属原矿出口以提高矿产业附加值,受印度尼西亚锡出口和交易新规影响,印度尼西亚,获得更大的控价权,2013年8月,要求全部出口商在出口前必须在印度尼西亚商品及衍生品交易所(ICDX)进行交易;2015年8月1日起,仅允许出口精锡锭、焊锡以及镀锡铁皮,出口商须出具出口的锡制品来自政府注册矿场的证明。

另据最新消息,2018年5月印度尼西亚贸易部已经向12家公司发放了总计5.1万t锡出口许可。天马公司收到了3.2万t出口许可,可在5月中旬恢复出货。由此可见,政策对锡矿进出口贸易影响之大。

缅甸:锡精矿供应主要来自于佤邦曼象矿区,该地区锡矿供应占比在95%左右。佤邦曼象矿区高品位、低成本矿开发之后,供给量陡升,使得缅甸一跃成为全球第三大锡矿供给国家,由2012年的不足0.5万吨增至2016年的9.5万吨,2017年又降为6.0万吨。

佤邦地区的锡矿几乎全部以边境贸易的形式出口至中国。具体来看,2012年~2015年,该地区开采的是露天开采高品位富矿,露天矿品位甚至一度高于10%,最低也在5%左右;2017年全面进入地下开采阶段,品位进一步下降到1.5%~2%,生产成本的增幅也比较快。另外,矿山的开采难度也有很大的增加,因为到低海拔地区之后大量的矿石转向了硫化矿,高温、热水都是很大的问题,导致矿石开采量出现了比较明显的减少。但由于前些年当地大量开采,缅甸地区的矿石库存比较多,这在一定程度上支持了当地锡精矿的产量。还有一些较低品位的矿,前些年3%以下的都没有开采,目前的价格使得3%以下的矿开采具有了经济价值,这些矿又被回采使得其锡矿出口总量并未下滑。

但是,缅甸矿山品位系统性下降不可避免,矿山地下开采阶段成本持续提升。缅甸锡矿的产量减少会直接影响我国的锡进口量。目前资源仅能够支撑缅甸维持5万t以上的产出不足3年,未来大概率下滑,并且当地还没有发现新的资源。缅甸佤邦政局不稳也会影响到当地锡矿开采,缅甸锡矿供应存忧。

巴西:产量居世界第四位,拥有大量高品位锡矿床,巴西的锡矿开采成本是世界最低的,甚至在锡价处于低谷时,大多数锡矿山均能赢利。2016年巴西锡矿山产量2.6万吨,与上年持平。巴拉那帕内马(Paranapanema)公司是巴西的主要锡生产公司。

秘鲁:锡矿山产量居世界第五位,占世界锡产量的5%。秘鲁明苏公司拥有该国唯一的锡矿山圣拉斐尔矿,此矿曾是全球为数不多的高品位矿山之一。然而现在品位下降、资源枯竭问题越发明显。

秘鲁近几年精矿产量逐年下滑,锡精矿的产量从2011年前后开始下滑,2017年,秘鲁明苏公司的精锡产量降至1.8万吨,主要因为明苏的圣拉斐尔矿山锡品位持续下降。与此相反,明苏公司的巴西子公司拓巴卡2017年精锡产量大幅上涨了12%,升至6600吨,这主要得益于对更多锡尾矿的处理。

截至2017年底,秘鲁锡储量约为10万吨,可供开采5年左右。

其他国家:近年来,多数生产国面临着原有矿山品位下降的事实,开采成本不断加大,例如马来西亚和玻利维亚。非洲(摩洛哥、尼日利亚、刚果(金))、澳大利亚、巴西锡矿的产量虽未来可能有一定程度的增加,但这些地区总的产量比较低,对我国的影响有限。

缅甸进口锡矿品种以及成本

精矿类型:现阶段出口至中国的缅甸锡矿:约50%为品位30%左右的浮选矿;约40%为17-18%的重选矿;约10%为40%以上的重选加浮选一体矿。

锡矿成本:锡矿成本=矿权所有人(15%-25%实物)+财政部税收+选矿厂费用+物流运输

财政部税收:包括实物税(品位高于20%)和现金税(品位高于20%)两部分。

矿山实物税:25%实物,现金税为SMM*51%*品位,另1000元/金属吨道路建设基金。

选厂加工费:原矿处理平均280-300元/吨。因此目前原矿品位1%左右为保本矿,1.3%以上才会产生少许利润。

缅甸市场以及政策

锡矿出口要求愈加严格,一方面体现在物流限载,之前限载60吨,现30吨,而且运输车队仅有30辆车,会出现货车紧缺的情况。另一方面体现在海关办理出口文件手续,需要的周期更长,由之前的3天左右周期延长至7-10天。之前是出口公司自行取样化验进行报关,对杂质无要求;但因4-5月份,河口口岸进来一批洋垃圾,云南海关严格货物进口政策,现在出口锡矿需提前预约海关,3天内安排质检部门、海关部门及货主三方在场取样化验。而且,现在对杂质要求铅<0.5%,汞<0.05%,砷<2.5%,如果超标货主需写担保书。

缅甸锡矿市场未来前景

锡矿产出逐渐减少,选矿技术逐渐由先浮后重转变为先重后浮。这缘于先重后浮工艺成本更低,适用于低品位原矿。浮选成本280-300元/吨,平均78%直收率;重选成本80-100 元/吨,平均80%直收率。目前70%原矿品位在1-2%,30%原矿在2%以上。

从近几年选矿工艺过程中使用的药剂成本来看,因完全靠从中国进口,而且原矿品位下滑,药剂成本将逐渐增加,这也将是缅甸矿成本增加的主要原因之一。

随着锡矿品位愈来愈低,锡矿加工成本逐渐上扬,为维持矿业支柱产业,佤邦财政部及矿权所有人需进一步调低税率。

总结:由于疫情以及各方面减产限电等因素影响导致需求增加,资源有限,供应紧张,进口不确定性大,锡矿价格长期上涨。

-

相关阅读

矿山资讯更多>>

- · 加拿大西北地区的尼查...07-09

- · FMG在实验中实现铁...07-09

- · 2021年6月巴西氧...07-08

- · 第十三届中国—东盟矿...05-09

- · 新一轮找矿突破战略行...12-27

- · 今日老挝政府批准21...12-27

- · 中企投资锂矿项目被墨...07-22

- · 阿根廷到2030年成...05-10

期货资讯更多>>

- · 关于调整镍期货品种相...02-09

- · 上期所调整锡期货品种...02-09

- · 巴西淡水河谷公司将从...12-28

- · 俄铝或考虑将部分铝直...09-26

- · 上期所修订标准仓单交...07-15

市场分析更多>>

- · 2025 年铁矿:上...01-02

- · 国家统计局:1-11...12-28

- · Trafigura:...10-25

- · 我国光伏产业实现跨越...10-11

- · 摩根大通减少对欧洲和...09-26

- · 精炼镍供应可能逐步过...09-05

- · 能源价格高企迫使荷兰...09-05

- · 尽管利润下降,奥兹矿...09-05